2008년 KIKO 사태에 대해서는 워낙 많은 기사들이 있어서 따로 언급하지 않아도 모두들 알 것으로 생각한다. 그런데 이와 유사한 사건이 금년, 2014년 상반기 중국에서도 발생했다. 우리식으로 하면 TRF (Target Redemption Forward, 이하 TRF) 사태(?)라고 할까.

그래서 든 생각이, 구조화 상품, 특히 비정형으로 구조화된 FX파생상품에 대한 지식을 서로 공유할 수 있다면, 향후 KIKO 사태나 TRF 사태 등과 같은 위험을 피할 수 있게 되던가 아니면, 어쩔 수 없이 피해를 입는다 해도 그 피해를 최소화할 수 있는 방안이 있지 않을까이다. 그러던 차에 이 생각에 관심을 가져주신 분들을 만날 수 있었고 이는 자연스레 하나의 교육 과정 기획이라는 방향으로 흐르게 되었다. 그 결과 나온 교육 과정이 바로 제목에서 언급한 과정이다.

교육 과정의 정확한 기획 목적은, KIKO 및 TRF 같은 구조화 상품은 FX파생상품 중에서도 아주 어려운, 최극단에 자리하고 있는 파생상품이라 일반인들 또는 중소기업 수출입 담당자라 해도 잘 알기 어려운 상품이기 때문에, 2008년 KIKO 사태 (국내) 및 2014년 TRF 사태 (중국) 등과 같은 유사한 피해를 향후 수출입 중소기업이 당하지 않겠금 하거나 아니면 그 피해를 최소화할 수 있는 방법을 모색해보는 것이다.

이러한 기획 목적이 상기에서 언급한 바처럼 잘 받아들여져서 두 명의 강사진 섭외 및 대관을 통한 교육장 확보 모두 가능할 수 있었다.

교육 내용 소개에 앞서 금년 중국 TRF 사태를 다룬 기사들을 잠깐 소개하면 다음과 같다.

- Yuan’s Decline Triggers Fears on Leveraged Bets 1 [The Wall Street Journal]

- 위안화 변동폭 확대…’중국판 키코’ 터지나 [다음 속 매일경제]

- 中 경제, 또 다른 뇌관 위안환율상품(TRF) [머니투데이]

- 개혁·경제운용 자신감 표명 예상보다 실행시기 앞당겨 [다음 속 서울경제]

- ‘1불=6.20위안’ 마지노선 도달..中기업 손실 ‘초비상’ [이데일리]

- 위안/달러 환율 6.2위안 근접… 파생상품 ‘비상’ [머니투데이]

- 중국 위안화가치 또 연중 최저…1달러=6.1351위안 [아주경제]

- “위안화 약세로 파생상품 손실 수십억 달러” [연합뉴스]

- 위안화 가치하락 ‘위험선’ 넘어서(한,중,영) [NTDTV]

- 시장논리로 움직이려는 위안화 [한국증권신문]

- 위안貨 약세로… 자금 이탈, ‘중국版 키코(KIKO·환헤지 파생상품, 중국선 TRF)’도 우려

[다음 속 조선비즈] - <2014-63> 테이퍼 탠트럼에 따른 중국판 키코 TRF 부실 터질 것인가? [와우넷]

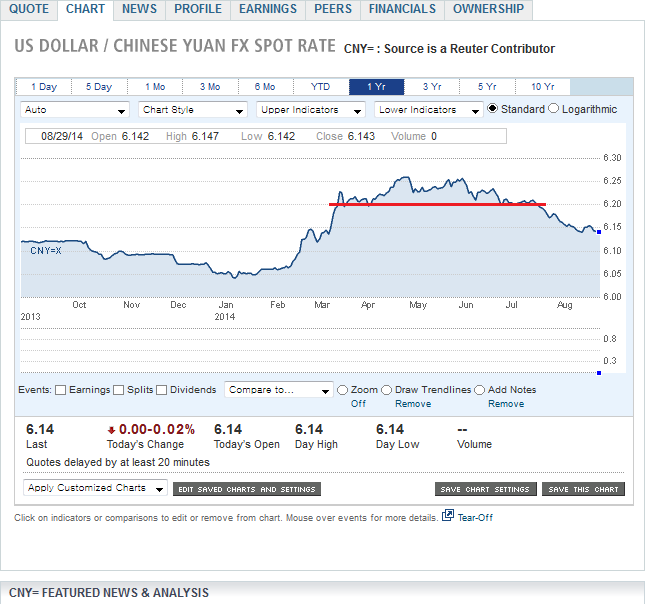

그리고 아래는 달러/위안 환율의 1년2 추이이며 붉은 선이 비정형 FX파생상품인 Target Redemption Forward 상품의 마지노선이 되는 환율인 달러당 6.2 위안선이다.

차트를 보면 확인할 수 있듯이 손실 구간인 6.2위안을 넘긴 기간이 3월 중순부터 7월 중순까지이다. 기본 계약 기간이 있으니 현재는 어느 정도 손실을 메운 상태이겠지만, 손실 자체가 엄청날 것이기 때문에 아마 간(肝)에 기별도 안갔을 터!

다음은 본 교육 과정에 대한 개요이다.

1. 교육 과정명

- 수출입 중소기업 환 관리 기법 핵심 실무 과정 (부제: 비정형 FX파생상품을 활용한 전략 수립)

2. 교육 목적

- 비정형 FX파생상품의 실제 사례를 통한 구조 이해

- 환 리스크 인식과 헤지 전략 수립

- 향후 FX마켓 예측에 따른 실무 적용과 활용법 (對금융기관)

3. 교육 대상

- 정원: 최소 10명

- 수출입 중소기업 경영자 및 재무 담당자 또는 일반인 중 관련 내용 유관심자

4. 교육 주관

- 에듀앤비즈 ((주)이에스인포매틱스)

5. 교육 일정

- 총 3주: 2014년 10월 18일 (토), 10월 25일 (토), 11월 1일 (토)

- 8시간 (1일) X 3강 = 24시간

- 하얀 부분은 이론 및 사례 분석 위주, 노란 부분은 실습 위주

| 순서 | 일자 | 주제 | 소주제 | 주요 내용 |

| 1강 | 10.18(토) [8시간] |

I.FX파생상품의 이해 | 1.기본 FX파생상품 종류 | ● 파생상품의 정의 ● 선물환 및 통화옵션 거래 구조 및 이해 |

| 2.환 위험 헤지의 이해 | ● 환 위험 및 헤지의 정의 ● 파생상품을 이용한 위험헤지의 이해 |

|||

| II.구조화 FX파생상품의 설명 | 3.합성 선물환의 이해 | ● Zero Cost 거래 (Risk & Return Trade-off) ● 단순 선물환과 Synthetic 선물환의 이해 |

||

| 4.주요 구조화 FX파생상품의 이해 | ● FX파생상품의 구조화 방법 ● 주요 Exotic 통화옵션들의 Payoff 및 특성 |

|||

| 2강 | 10.25 (토) [8시간] |

III.FX파생상품의 평가 및 실습 | 5.선도환율 결정 및 선물환 평가의 이해 |

● 이자율, 환율, 스왑포인트 등 시장데이터 이해

● 이자율평가이론 (IRPT) 및 선도환율 결정 이해

|

| 6.선물환 평가 및 통화옵션 평가 실습 |

● 변동성 등 통화옵션의 가격 결정 요소의 이해

● 선물환 및 통화옵션 평가 방법

|

|||

| IV.주요 구조화 파생상품 평가 및 실습 | 7.합성선물환의 평가 및 실습 | ● 구간/제한/목표 선물환형 평가 방법 ● DIGITAL, BARRIER 옵션 평가 방법 |

||

| 8.구조화 통화옵션 평가 및 실습 |

● KIKO 등 Closed Form 옵션평가 방법

● Target Redemption Forward 등 MC 시뮬레이션 옵션 평가 방법

|

|||

| 3강-1 | 11.1 (토) [4시간] |

V.헤지 전략에 따른 리스크관리 | 9.환 리스크 정의 | ● FX파생상품 리스크 개념 이해 ● 환 포지션 및 Greeks 정의 및 산출 |

| 10.환 VaR (Value at Risk) 정의 | ● 외환의 VaR 산출 ● 옵션의 Delta-Gamma VaR 산출 |

|||

| VI.환 리스크 관리 사례 | 11.리스크 관리 사례분석 | ● 헤지 상품에 따른 리스크변화 분석 ● 사례별 환 리스크 재구조화 거래 분석 |

||

| 3강-2 | 11.1 (토) [4시간] |

VII.구조화 상품을 이용한 환 헤지 방안 | 12.헤지 계획 수립 / 성과 / 관리 | ● 환 리스크 측정 ● 헤지 목표 설정, 방안 수립 ● 사후 관리 및 성과 평가 |

| 13.구조화 상품 거래 절차 | ● 거래 절차 및 관련 문서 ● 거래 관련 법률 및 외환 규정 |

|||

| VIII.환 헤지 파생상품의 사례 | 14.환 헤지 성공 및 실패 사례 분석 | ● 사례 대상 거래 구조 특징 ● 사례의 배경, 시장 상황 분석 ● 주요 시사점 논의 |

6. 교육 장소

- 서울시 영등포구 국제금융로 6길 30 여의도동 (서울시 영등포구 여의도동 35-2) 백상빌딩 5층

7. 강사진

- 국내 메이저 은행 Front Office Quant. (경력 10년 이상)

- 국내 메이저 은행 Middle Office Quant. (경력 10년 이상)

8. 수강료

- 80만원 (V.A.T. 포함)

- 결제 방법: 무통장 입금

- 입금 계좌 번호: 하나은행 168-910004-15404

- 입금 계좌주: (주)이에스인포매틱스

| 구분 | 정상가 | 10% 할인 |

| 가격 | 80만원 | 72만원 |

| 구분 | 일반 등록 |

| 기관 1인 | 80만원 |

| 기관 2인(정상가 1인 + 1인 10% 할인 적용) | 80 + 72 = 152만원 |

| 기관 3인(정상가 1인 + 2인 모두 10% 할인 적용) | 80 + 72 + 72 = 224만원 |

9. 기타 특전

- 중식 제공

- 교육용 otg USB 32GB (∵ 교육을 위한 교재 파일 및 실습 파일 제공)

10. 교육 신청

조회수: 9